Hace un tiempo, Santiago Bilinkis – cofundador de Officenet y autodefinido como “emprendedor serial” – escribió un excelente post en su blog, con este mismo título, donde explicaba los problemas del Capital de Riesgo en nuestro continente. A pesar del tiempo, mantiene su vigencia. Acá va un resumen.

Quizá lo más impactante de conocer cómo funciona el Venture Capital en Silicon Valley es el contraste enorme que existe con lo que sucede en Latinoamérica. (…)

¿Cuál es el problema? El problema es que el Venture Capital es esencialmente acerca de arriesgar. Y acá, nadie se anima a tomar riesgos. (…)

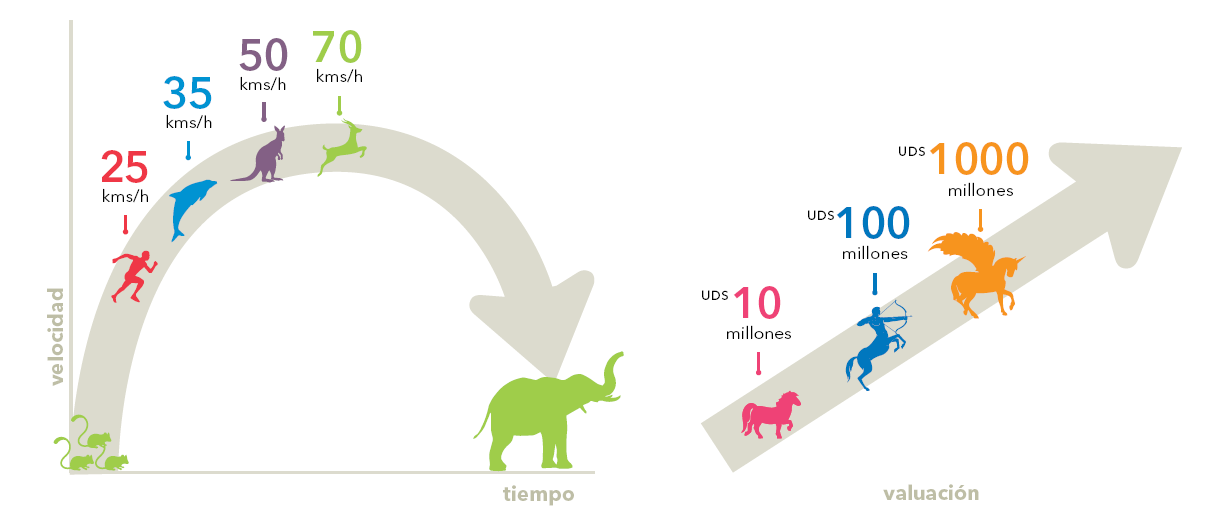

Para mí la raíz de todo parte del tamaño pequeño de los fondos. En un juego de tanto riesgo como el VC, el único camino posible para acotarlo es por diversificación. Invertir en MUCHOS proyectos. De este modo, unos pocos excelentes ‘pagan’ por el fallo de los que fracasan o al menos no prosperan. (…)

Pero los inversores locales, al estar limitados a unas pocas inversiones, intentan por todos los medios minimizar los riesgos. (…)

Para ello, ponen un celo totalmente desmedido en “pick the winners” (encontrar a los ganadores). Y para eso violan todas las reglas que los propios VCs Americanos aplican. (…)

Así, requieren un número absurdamente alto de reuniones para tomar una decisión. Mientras en USA se requieren tres que ocurren en un tiempo máximo de tres meses, los contados ‘deals’ que aquí se cierran, prácticamente nunca requieren menos del doble, y a veces mucho más que eso. (…)

Yo hace tiempo que no tengo la necesidad de levantar fondos con VC’s locales (y el proceso de Officenet hace 11 años fue una agradable excepción a mucho de lo que sigue), pero acompañando los procesos de otros emprendedores puedo ver de primera mano el desgaste enorme al que los someten los absurdamente largos procesos locales. (…)

Después de cada reunión, el feedback nunca es claro. Mientras en USA cada reunión termina con un resultado inequívoco, sí o no, acá siempre quieren dejar la puerta abierta a poder decirte que sí van a invertir, que no van a hacerlo, o tal vez todo lo contrario. Esto contribuye a alargar innecesariamente procesos destinados a no cerrarse y expone al emprendedor a un stress muy alto incluso cuando las cosas van avanzando bien. Esto es especialmente dañino cuando las compañías están en una situación financiera de emergencia. (…)

En su intento por detectar a los “condenados al éxito”, en contraste con su contraparte americana, los VCs locales ponen un exagerado foco en las tasas de retorno y las proyecciones financieras. En vez de concentrarse en entender el potencial de las ideas, tratan de asegurar un retorno inasegurable para un proyecto de etapa temprana. Finalmente, la parte más delicada de todas. Cuando después de todo ese largo proceso se obtiene una oferta, como finalmente están arriesgando, tratan de cubrir al extremo sus riesgos con term sheets que incluyen todas las cláusulas que (habría que) evitar. Atan los desembolsos al cumplimiento de ‘milestones’, incorporan preferencias de liquidación (derechos a cobrar antes que el resto) y se preocupan mucho más de acotar el riesgo que de alinear los incentivos. (…)

Imagino que en su defensa los VCs locales podrán esgrimir que el grado de ‘investment readiness’ (preparación para recibir inversiones) de los emprendedores locales es menor, y seguramente así lo sea. Pero eso podría justificar que el proceso en vez de tres reuniones durara cinco, no el manoseo eterno al que en general son sometidos los emprendedores latinoamericanos. Tampoco las cláusulas leoninas ni la falta de claridad. (…)

En este momento de turbulencia internacional, los VCs locales deben preguntarse seriamente si tienen lo que hace falta para jugar este juego: buen ojo para evaluar ideas y personas, y tolerancia a tomar un nivel elevado de riesgos (sólo acotados por diversificación). Si esta segunda cualidad no está, debieran repensar si es el Venture Capital a lo que deben dedicarse. Y si lo que los domina es la aversión al riesgo, les recomiendo que descarten también ser emprendedores. ¡Es riesgoso y hay que lidiar todo el tiempo con VCs!